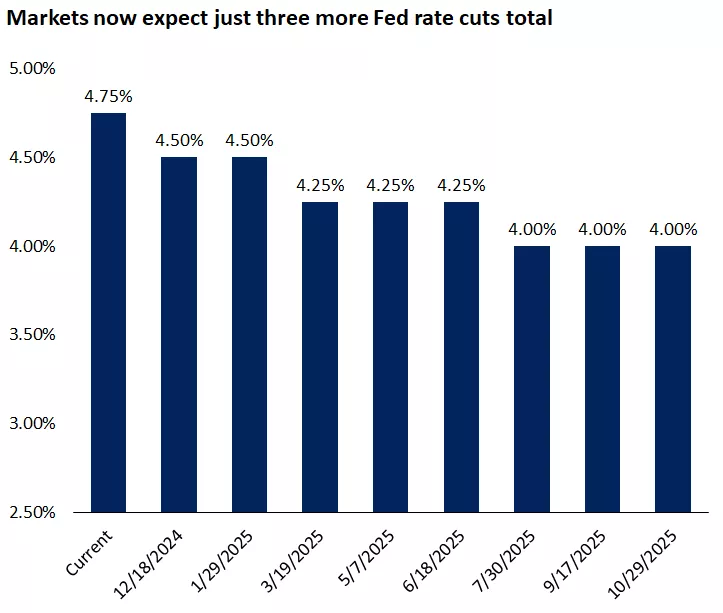

من المتوقع أن تشجع ظروف سوق العمل الراهنة مجلس الاحتياطي الفيدرالي على إجراء خفض ثالث لسعر الفائدة الشهر المقبل، على الرغم من توقف إحراز تقدم إضافي في خفض التضخم، والآن، تتوقع الأسواق احتمالاً بنسبة 76% لخفض الفائدة بمقدار 25 نقطة أساس من قبل الفيدرالي في ديسمبر. وانخفض الذهب بأكثر من 170 دولاراً بعد الفوز الساحق للجمهوريين في الانتخابات، حيث يُنظر إلى التعريفات الجمركية المقترحة من قبل الرئيس المنتخب ترامب على أنها محركات محتملة للتضخم.

وأقبل المستثمرون على الاستماع إلى تصريحات رئيس مجلس الاحتياطي الفيدرالي جيروم باول، بالإضافة إلى بيانات مبيعات التجزئة الصادرة يوم الجمعة، وقالت وزارة التجارة يوم الجمعة إن مبيعات التجزئة ارتفعت بنسبة 0.4٪ من سبتمبر إلى أكتوبر، وهي زيادة قوية على الرغم من أنها أقل من الزيادة القوية المسجلة بنسبة 0.8٪ في الشهر السابق.

سوق الأسهم الأمريكية

شهد سوق الأسهم الأمريكية تراجعاً طفيفاً بعد الارتفاع القوي الذي تبع الانتخابات. في حين انخفض مؤشر S&P 500 بنحو 2٪، إلا أنه لا يزال يحافظ على مكاسب تزيد عن 23٪ منذ بداية العام وزيادة تزيد عن 1٪ بعد الانتخابات.

الذهب

انخفضت أسعار الذهب ووصلت إلى أدنى مستوى لها في شهرين يوم الخميس، مدفوعةً بارتفاع قوي للدولار. وانخفض سعر التداول الفوري بنسبة 0.1٪ إلى 2570.05 دولار للأونصة، وهو أدنى مستوى له منذ 12 سبتمبر. واستقرت عقود الذهب الآجلة الأمريكية عند 2572.90 دولار، منخفضاً بنسبة 0.5٪، وفي الأثناء، واصل مؤشر الدولار الأمريكي مساره الصعودي، مما جعل الذهب أكثر تكلفة للمشترين، وقد يحتفظ الفيدرالي ببعض أوراقه حتى تولي إدارة ترامب والكونجرس الجديد المنصب ومحاولة سن بعض السياسات التي نوقشت خلال الحملة الانتخابية لترامب وبعدها.

النفط

انخفضت أسعار النفط بأكثر من 2٪ يوم الجمعة بسبب المخاوف بشأن ضعف الطلب الصيني وإمكانية تباطؤ وتيرة تخفيضات أسعار الفائدة من قبل الفيدرالي. انخفضت العقود الآجلة لخام برنت بنسبة 2.09٪ إلى 71.04 دولار للبرميل، بينما انخفضت العقود الآجلة لخام غرب تكساس الوسيط (WTI) بنسبة 2.45٪ إلى 67.02 دولار. عالجت مصافي النفط الصينية 4.6٪ أقل من الخام مقارنة بالعام السابق في أكتوبر بسبب إغلاق المصانع وخفض معدلات التشغيل في المصافي المستقلة الصغيرة. تباطأ نمو إنتاج المصانع في البلاد الشهر الماضي، وأظهرت معاناة قطاع العقارات القليل من علامات التراجع، مما زاد من مخاوف المستثمرين بشأن الصحة الاقتصادية لأكبر مستورد للنفط الخام في العالم.

وكان الرئيس الأمريكي المنتخب دونالد ترامب قد تعهد بإنهاء وضع الصين كأكثر الدول تفضيلاً تجارياً وفرض تعريفات جمركية على الواردات الصينية تتجاوز 60٪، وهي أعلى بكثير من تلك المفروضة خلال فترة ولايته الأولى. خفض اقتصاديو الأبحاث في غولدمان ساكس بشكل طفيف توقعاتهم لنمو الصين في عام 2025، بعد توقعات بزيادة كبيرة في التعريفات الجمركية في ظل إدارة ترامب. ومع ذلك، من المحتمل أن يجروا تخفيضات أكبر إذا تصاعدت الحرب التجارية أكثر.

وانخفضت أسعار النفط أيضًا هذا الأسبوع حيث أشار كبار المحللين إلى تباطؤ نمو الطلب العالمي. تتوقع وكالة الطاقة الدولية أن تتجاوز إمدادات النفط العالمية الطلب بأكثر من مليون برميل يوميًا في عام 2025 حتى لو ظلت تخفيضات أوبك + سارية. خفضت أوبك توقعاتها لنمو الطلب العالمي على النفط لهذا العام و 2025، مشددة على ضعف الصين والهند ومناطق أخرى.

وزادت مبيعات التجزئة الأمريكية قليلاً أكثر من المتوقع في أكتوبر، مما يشير إلى أن الاقتصاد بدأ الربع الرابع بقوة. عادة ما تحفز أسعار الفائدة المنخفضة النمو الاقتصادي وتساعد في زيادة الطلب على الوقود.

التضخم وسياسة الفيدرالي

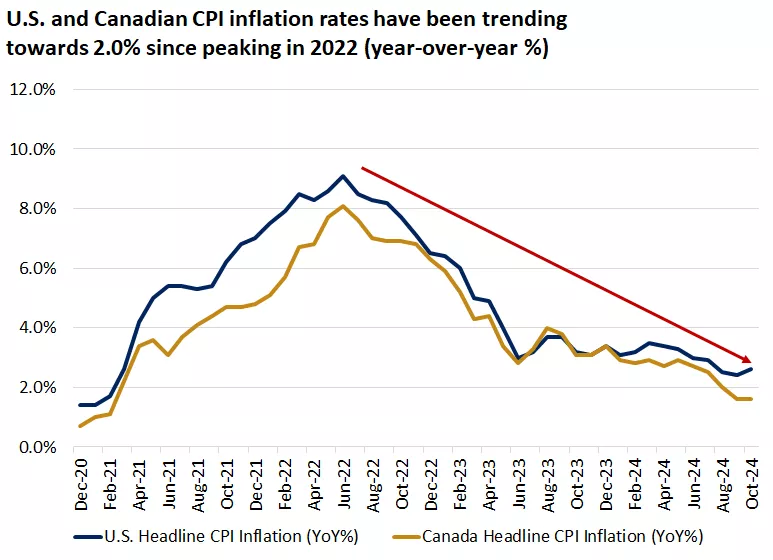

جاءت أحدث قراءة لمؤشر أسعار المستهلكين الأمريكي لشهر أكتوبر متماشية مع التوقعات. على الرغم من استمرار اتجاه التضخم نحو الانخفاض، إلا أن بعض القطاعات مثل السكن والإيجارات وتأمين السيارات لم تنخفض بالسرعة المتوقعة. ومع ذلك، هناك تفاؤل بأن التضخم سيتقارب تدريجياً مع هدف الفيدرالي البالغ 2٪ في الأشهر المقبلة، وربما يستقر في نطاق 2-3٪ على المدى الطويل.

استمرار المخاوف ذات الصلة بالتضخم في الولايات المتحدة وكندا – المصدر: بلومبرج

عدم اليقين بشأن السياسة النقدية: استمر عدم اليقين بشأن السياسة النقدية وخاصة فيما يتعلق بالتعريفات الجمركية، ساهم أيضًا في الحذر في السوق. في حين أن التعريفات يمكن أن تؤثر سلبًا على المستهلكين، تشير البيانات التاريخية إلى أن آثارها التضخمية طويلة الأجل محدودة، خاصة بالنسبة للتعريفات المستهدفة.

تجدر الإشارة إلى أن التراجع الأخير في سوق الأسهم الأمريكية قد أتاح فرصة لتقييم أداء القطاعات المختلفة. في حين كانت أسهم التكنولوجيا المحرك الرئيسي للسوق، صعوديًا، أظهرت قطاعات أخرى، مثل الطاقة والمالية، أيضًا أداءً قويًا. وتأثر سلوك المستثمرين أيضًا بمجموعة من العوامل، بما في ذلك تقلبات شهية المخاطرة، وتغير توقعات أسعار الفائدة، وتطور الديناميكيات الجيوسياسية. مع استمرار تطور السوق، فإن فهم هذه العوامل أمر بالغ الأهمية لاتخاذ قرارات استثمارية مستنيرة.

توقعات خفض الفائدة حتى أكتوبر 2025 – المصدر: CME FedWatch Tool

تفاؤل حذر

على الرغم من تباطؤ سوق الأسهم مؤخرًا، فإن النظرة طويلة الأجل لسوق الأسهم لا تزال متفائلة بحذر. تستمر الأرباح القوية للشركات، والخفض المحتمل لأسعار الفائدة، والسياسة النقدية المائلة إلى التيسير في دعم السوق الصاعد ومع ذلك، يجب على المستثمرين أن يظلوا محتفظين بقدر كبير من اليقظة وأن يكونوا مستعدين لتقلبات السوق المحتملة.

مع استعداد المستثمرين لفترة قوية تاريخيًا لأسواق المال، من المهم ملاحظة أن بعض المكاسب التي تحققت بعد الانتخابات ربما تكون قد تم تسعيرها مسبقًا. ومع ذلك، تستمر الأساسيات الاقتصادية القوية والتضخم المحتوي والسياسات الداعمة المحتملة في وضع السوق لمزيد من النمو، وإن كان بوتيرة أبطأ ربما.

التضخم: التحدي المستمر

سلطت بيانات مؤشر أسعار المستهلكين ومؤشر أسعار المنتجين لشهر أكتوبر الضوء على الضغوط التضخمية المستمرة، خاصة في الخدمات. في حين ارتفع مؤشر أسعار المستهلكين الرئيسي بنسبة 2.6٪ على أساس سنوي وظل التضخم الأساسي ثابتًا عند 3.3٪، ظلت بعض المجالات مثل أسعار الإسكان والإيجار مرتفعة. على الرغم من إحراز تقدم كبير منذ ذروة معدلات التضخم في عام 2022، فإن المسار نحو هدف الفيدرالي البالغ 2٪ من المحتمل أن يكون وعراً. مع تباطؤ النمو الاقتصادي وتراجع سوق العمل، قد ينخفض تضخم الخدمات أيضًا. ومع ذلك، مع تسارع الاقتصاد المحتمل في المستقبل، قد يستقر التضخم في نطاق 2-3٪.

عدم اليقين بشأن التعريفات:

قد تكون سياسات التعريفات، على الرغم من كونها تضخمية محتملة، لها عوامل معاكسة. يمكن أن تؤدي التعريفات إلى زيادات أسعار لمرة واحدة ولكن غالبًا ما يكون لها تأثير طويل الأجل محدود. تشير البيانات التاريخية، مثل مثال تعريفات غسالات الملابس، إلى أن الأسعار تميل إلى التطبيع مع مرور الوقت. بالإضافة إلى ذلك، يمكن أن تحفز التعريفات تنويع سلسلة التوريد والتصنيع المحلي.

موقف الفيدرالي: لا عجلة لخفض أسعار الفائدة

أشار رئيس مجلس الاحتياطي الفيدرالي جيروم باول إلى نهج مائل إلى المزيد من التدريج بشأن خفض أسعار الفائدة، مشيرًا إلى الاقتصاد الأمريكي القوي والأوضاع الراهنة لسوق العمل. في حين أن الفيدرالي قد يخفض أسعار الفائدة من المستوى الحالي البالغ 4.75٪ إلى نطاق يتراوح بين 3.5٪ و 4.0٪ في العام المقبل، فإن الدافع الرئيسي هو مواءمة سعر السياسة مع انخفاض معدل التضخم.

نظرة قوية موسميًا

الأشهر الأخيرة من العام إيجابية تاريخيًا لسوق الأسهم. ومع ذلك، من المهم أن نضع في الاعتبار أن بعض الارتفاع الذي حدث بعد الانتخابات ربما يكون قد تم تسعيره بالفعل للمكاسب المستقبلية. ومع ذلك، فإن الأساسيات الاقتصادية القوية والتضخم المحتوي والسياسات الداعمة المحتملة تضع السوق لمزيد من النمو، وإن كان بوتيرة أبطأ ربما.

الأسواق العالمية

انخفض مؤشر STOXX 600 الأوروبي بنسبة 0.5٪ يوم الجمعة، حيث قادت أسهم التكنولوجيا والرعاية الصحية الخسائر. انخفض مؤشر قطاع التكنولوجيا بنسبة 1.7٪، مع احتلال شركة صناعة الرقائق ASML مركز الأكبر خسارة. وأشارت التوقعات الضعيفة من شركة أبلايد ماتريالز الأمريكية إلى ضعف الطلب على معدات تصنيع الرقائق خارج نطاق الرقائق التي تركز على الذكاء الاصطناعي. تأثرت أسهم الرعاية الصحية بشكل أكبر، حيث تراجعت بنسبة 2.1٪. انخفضت شركة التكنولوجيا الحيوية الدنماركية ببافرريان نورديك بنسبة 17٪ بعد الإبلاغ عن أرباح أساسية للربع الثالث أقل من التوقعات وتوقعات انخفاض حجم الطلبات لعام 2025. شهدت شركتا صناعة اللقاحات الأوروبيتان سانوفي و GSK أيضًا انخفاضات بنسبة 2.9٪ و 2.2٪ على التوالي، بعد أن أعلن الرئيس الأمريكي المنتخب دونالد ترامب عن خطط لتعيين روبرت إف كينيدي جونيور لقيادة وزارة الصحة والخدمات الإنسانية. انخفض السوق السويسري، المدعوم بشدة من قبل شركات الرعاية الصحية، بنسبة 0.8٪ أيضًا. تفاقم تقلب السوق بسبب المخاوف بشأن العلاقات الأمريكية الصينية، وتراجع الأرباح للشركات، والمزاج السلبي الذي ساد بسبب إغلاق وول ستريت بالمنطقة الحمراء، وكشفت البيانات الاقتصادية أن اقتصاد بريطانيا تقلص في سبتمبر، مع تباطؤ النمو في الربع الثالث.

البنك المركزي الأوروبي

يواجه البنك المركزي الأوروبي معضلة حيث يحاول الحفا على توازن دقيق بين تحفيز النمو والحفاظ على استقرار الأسعار في منطقة اليورو. وأدت تخفيضات أسعار الفائدة الأخيرة إلى زيادة المخاوف بشأن احتمال فترة طويلة من انخفاض التضخم، حيث انخفضت بيانات التضخم لشهر سبتمبر إلى أقل من هدف المركزي الأوروبي البالغ 2٪. في حين أن بعض صناع السياسة جادلوا بأن احتمال انخفاض مستدام عن الهدف غير مرجح، أشار آخرون إلى الانخفاض الحاد في التضخم والمخاطر المرتبطة بتراجع اقتصاد منطقة اليورو. ومع ذلك، أدى إصدار بيانات التضخم لشهر أكتوبر، والتي أظهرت ارتفاعًا مفاجئًا إلى 2٪، إلى تحويل التركيز مرة أخرى إلى التوقعات الاقتصادية. مع عدم اليقين بشأن البيئة الاقتصادية العالمية، يواجه المركزي الآن ضغوطًا متزايدة لتوفير مزيد من التحفيز النقدي، ويتوقع المحللون خفضًا آخر لسعر الفائدة في اجتماع ديسمبر، حيث يبرز حجم الخفض كسؤال رئيسي. ستكون قرارات المركزي ذات آثار كبيرة على اقتصاد منطقة اليورو، مما يؤثر على عوامل مثل النمو والاستثمار والعمالة.

البيتكوين

تراجع سعر البيتكوين عن مستويات قريبة من أعلى سعر تاريخي للعملة المشفرة الأكثر شهرة في العالم يوم الجمعة، حيث تراجع مستوى حماس السوق الذي اششعله من قبل اقتراب رئاسة دونالد ترامب، في حين تراجعت المعنويات العامة للسوق بسبب زيادة عدم اليقين بشأن أسعار الفائدة الأمريكية.

عملة البيتكوين الرقمية، أكبر عملة مشفرة في العالم، والتي كانت قد ارتفعت مؤخراً إلى مستويات غير مسبوقة فوق 90,000 دولار أمريكي على خلفية تكهنات بتغيرات تنظيمية مواتية في الولايات المتحدة تحت قيادة ترامب، تراجعت بنسبة 2.6٪ إلى 87,634.6 دولار أمريكي وفي وقت سابق من الأسبوع، وصلت إلى ذروة 93,226.6 دولار أمريكي. ويراقب المستثمرون الآن عن كثب لمعرفة ما إذا كان بيتكوين يمكن أن يتجاوز عتبة 100,000 دولار أمريكي الحاسمة.

على الرغم من الانخفاض يوم الجمعة، فإن البيتكوين شوهدت على مسار تحقيق مكاسب أسبوعية قوية بنحو 14٪، وهو أفضل أداء لها منذ أواخر فبراير. كما أن العملة المشفرة تسجل الأسبوع الثالث على التوالي من المكاسب.

وقد تم تغذية ارتفاع سعر البيتكوين بشكل رئيسي بالتفاؤل المحيط بفوز ترامب في انتخابات 2024. وقد لعبت التدفقات المؤسسية الكبيرة إلى صناديق الاستثمار المتداولة في البورصة التي تركز على العملات المشفرة دوراً رئيسياً في دفع الأسعار إلى مستويات أعلى. وقد عززت تعهدات ترامب بتنفيذ لوائح صديقة للعملات المشفرة، وحتى احتمال إنشاء احتياطي وطني لبيتكوين، ثقة المستثمرين.

الأحداث الاقتصادية الرئيسية هذا الأسبوع

• مؤشرات كونفرنس بورد

• بيانات مؤشر مديري المشتريات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات