يتوقع على نطاق واسع أن يخفض البنك المركزي الأوروبي الفائدة 25 نقطة أساس في اجتماع الخميس 17 أكتوبر 2024 ليكون الخفض الثالث للفائدة هذا العام، والذي يصل بالمعدل الأساسي إلى 3.25%. واستمدت الأسواق هذه التوقعات من خطاب البنك المركزي الذي جاء على ألسنة أعضاء مجلس المحافظين في تصريحات منذ الاجتماع الماضي.

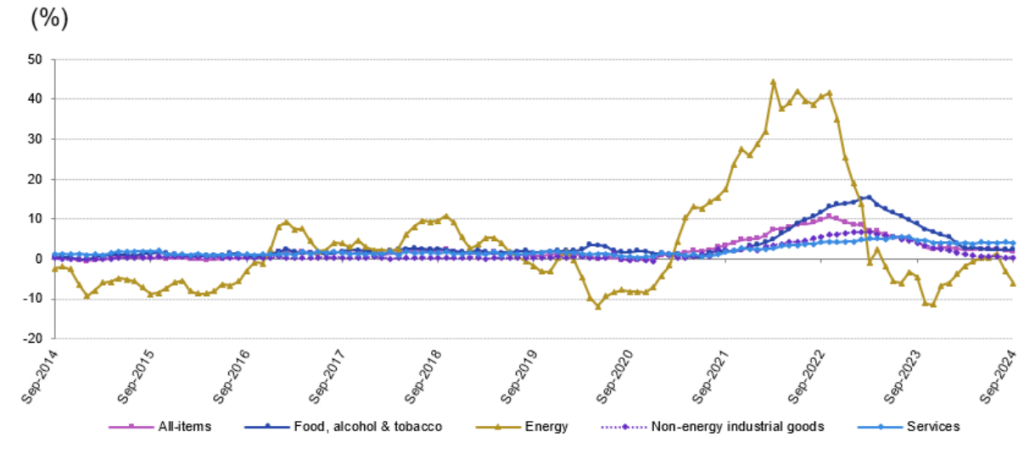

يأتي ذلك بعد أن هبط التضخم في منطقة اليورو إلى مستويات أدنى من الهدف الرسمي للسلطات النقدية المحدد بـ2.00%، إذ سجلت القراءة السنوية لمؤشر أسعار المستهلك الأوروبي هبوطًا إلى 1.8% في سبتمبر الماضي.

وتجاوز المستثمرون في الأسواق هذا الحد ليتوقعوا خفضًا للفائدة في اجتماع ديسمبر المقبل أيضًا بنفس القيمة – 25 نقطة أساس أيضًا – وهو أيضًا ما يشير إلى أن البنك المركزي يتبنى نهجًا للخفض التدريجي للفائدة حتى الوصول بالسياسة النقدية إلى الأوضاع الطبيعية، وهو الخفض الثاني المتوقع الذي تعتبره الأسواق أمرًا مفروغًا منه.

تكليفات البنك المركزي

يواصل التضخم الأوروبي الهبوط في الفترة الأخيرة حتى وصل إلى مستويات أقل من هدف البنك المركزي الشهر الماضي – 2.00% – عند 1.8%ن مما يشير إلى أدنى المستويات في ثلاث سنوات. لكن التضخم باستثناء أسعار الغذاء والطاقة لا يزال أعلى من الهدف الرسمي للسلطات النقدية، لكن الاتجاه العام لنمو الأسعار يظل اتجاهًا هابطًا.

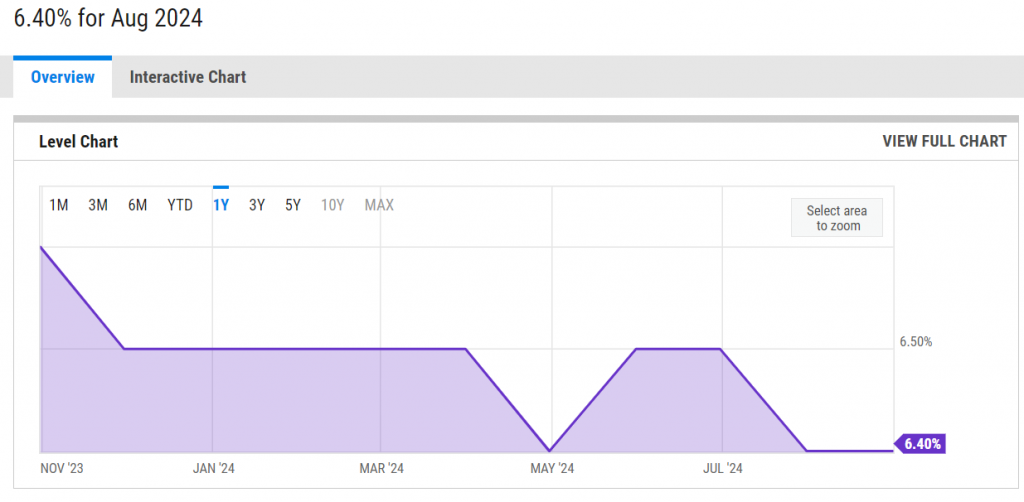

على الجانب الآخر، يستمر معدل البطالة في منطقة اليورو في الهبوط مقارنة بالمستويات السابقة. ومع أنه لا يزال مرتفعًا بالمعايير العالمية – 6.0% – يُعد الهبوط إليه تقدمًا في أوضاع سوق العمل في منطقة اليورو.

ويتحمل أي بنك مركزي في العالم، بما في ذلك البنك المركزي الأوروبي، مسؤولية تكليفين أساسيين يتمثلان في تحقيق استقرار الأسعار والحد الأقصى من التوظيف، وهو ما يجعل السلطات النقدية الأوروبية في موقف جيد في ضوء البيانات الصادرة في الفترة الأخيرة. وتلقي بيانات التضخم الضوء على أن المركزي الأوروبي نجح إلى حدٍ كبيرٍ في تحقيق استقرار الأسعار في حين تشير بيانات التوظيف إلى أنه نجح أيضًا في الحد من نزيف الوظائف في المنطقة.

مخاطر صعود

من الملاحظ أن خطاب صناع السياسات النقدية في منطقة اليورو تغير كثيرًا في الفترة الأخيرة مقارنة بما كان يصدر من تصريحات على ألسنتهم قبل اجتماع سبتمبر الماضي، إذ يميل هؤلاء المسؤولون بقوة إلى خفض الفائدة للمرة الثالثة. كما تأتي البيانات الاقتصادية التي ظهرت قبل اجتماع أكتوبر الجاري أكثر تواقفًا مع توقعات المركزي الأوروبي، وهو ما يجعل الظروف مواتية لخفض جديد للفائدة.

مع ذلك، ظهرت في الفترة الأخيرة توقعات بإمكانية ارتفاع التضخم في منطقة اليورو مرة أخرى في الربع الأخير من هذا العام. ويعزز هذه التوقعات عاملان يقعان على درجة كبيرة من الأهمية؛ الأول يتمثل في استمرار ارتفاع أسعار الخدمات رغم التراجع الواضح في أسعار منتجات الطاقة.

ويشير العامل الثاني إلى أننا مقبلون على فصل الشتاء – الذي يشهد فيه الطلب على منتجات الطاقة زيادة كبيرة فترتفع الأسعار – وهو ما قد يؤدي إلى معاودة أسعار الطاقة الارتفاع، مما من شأنه أن ينعكس على معدل التضخم بالمزيد من الارتفاع.

تثبيت الفائدة

تلقي البيانات الاقتصادية وتصريحات مسؤولي البنك المركزي الأوروبي التي ظهرت في الفترة الأخيرة الضوء على إمكانية أن يكون لدى السلطات النقدية متسع يمكنها التحرك فيه والتمهل في خفض الفائدة إلى حدٍ كبيرٍ في الفترة المقبلة. لكن أغلب التوقعات في الفترة الأخيرة تشير إلى أن البنك المركزي في عجلة من أمره من أجل الوصول بمعدل الفائدة إلى 3.00% من خلال خفض المعدلات مرتين على التوالي في أكتوبر الجاري وديسمبر المقبل في أقرب وقت ممكن، وهو ما يتنافى مع الاتجاه الهابط لمعدل التضخم وتصريحات أعضاء مجلس محافظي المركزي التي تميل إلى خفض الفائدة.

على ذلك، لا يمكن أن نستبعد أن يفاجئ البنك المركزي الأوروبي الأسواق بالإبقاء على معدل الفائدة دون تغيير عند نفس المستويات الحالية، وهو ما قد يستند فيه إلى أن الأوضاع الاقتصادية لا تستدع التعجل في خفضها وسط استقرار الأسعار وتحسن أوضاع سوق العمل في منطقة اليورو.

لكن الارتفاع المتوقع في معدل التضخم هو العامل الذي قد يثني البنك المركزي عن تثبيت الفائدة، خاصة وأن السلطات النقدية تحرص بشدة على ألا تتبدد جهودها التي أدت إلى الهبوط بالمعدلات إلى مستويات أقل من هدف البنك المركزي.

وفي حالة خفض الفائدة، قد نرى ارتفاعًا للأسهم الأوروبية استنادًا إلى اقتراب المنطقة من توفير بيئة اقتصادية تسود فيها تكلفة اقتراض منخفضة تساعد على نمو الأعمال ونمو الاقتصاد بصفة عامة.

في المقابل، تتراجع عائدات السندات الألمانية لأجل عشر سنوات – السندات الحكومية المعيارية في منطقة اليورو – نظرًا لارتباطها بمعدل الفائدة بعلاقة طردية، إذ تصعد العائدات بالتوازي مع ارتفاع معدل الفائدة وتتراجع معه.

وفيما يتعلق بالعملة الأوروبية الموحدة، من المرجح أن يتراجع اليورو حال خفض الفائدة لأنه في هذه الحالة سوف يكون من الأصول ذات العائد الأقل مقارنة بالدولار الأمريكي على سبيل المثال.

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات