الدولار الأمريكي USD

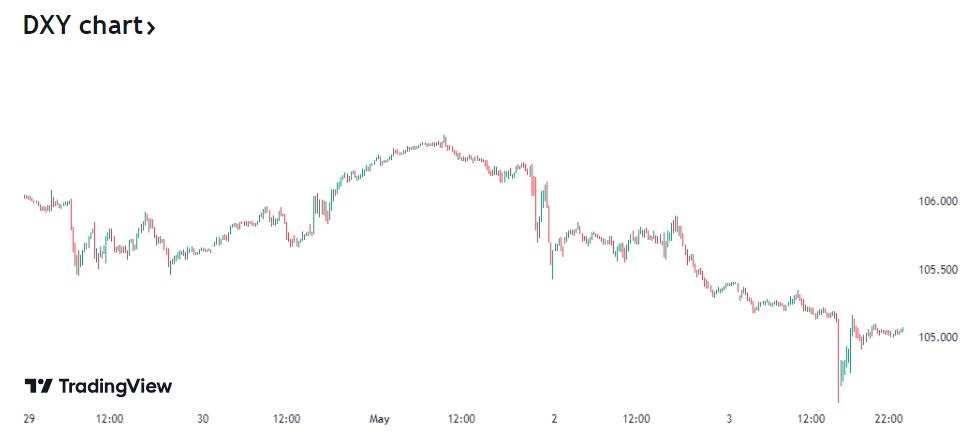

لحقت خسائر حادة بمؤشر الدولار الأمريكي (DXY)، وشوهد بانتهاء جلسة أمريكا الشمالية، الجمعة، حول العلامة 105، مقارنة بالقراءة الافتتاحية للأسبوع عند 106.093؛ يأتي ذلك في أعقاب صدور بيانات التوظيف الأمريكية عن شهر أبريل، الجمعة، الأقل من التوقعات، ما ساهم في ضعف الدولار، وبالتالي تعزيز مكاسب أسعار الذهب والأسهم الأمريكية، وأصول المخاطرة.

وانخفضت عوائد سندات الخزانة الأمريكية لتسجل السندات لأجل عامين 4.80%، في حين انخفضت عوائد السندات لأجل 5 سنوات و10 سنوات إلى 4.50% و4.58% على الترتيب.

قرار الفائدة الأمريكية وبيانات التوظيف

أشار تقرير الوظائف غير الزراعية في الولايات المتحدة، الجمعة، إلى إضافة 175,000 وظيفة في أبريل، أقل من توقعات الإجماع البالغة 240,000 وظيفة، انخفاضًا عن نمو التوظيف في نسخته المنقحة البالغ 315,000 في مارس، وارتفاع معدل البطالة من 3.8% إلى 3.9%، وانخفاض تضخم الأجور، كما يتضح من قراءة متوسط الأجر في الساعة، إلى 3.9% على أساس سنوي من 4.1%.

وبعد يومين فقط من إبقاء الاحتياطي الفيدرالي معدلات الفائدة دون تغيير، في اجتماعه المنتهي يوم الأربعاء 1 مايو، لا يزال الاقتصاد الأمريكي يرسل إشاراتٍ متضاربة حول سوق العمل خاصة فيما يتعلق بالأجور، ما يساهم في تجدد القلق حول التضخم، ولا يزال الفيدرالي، ممثلاً في رئيسه، جيروم باول، حذرًا بشأن مسار التضخم غير المؤكد، مؤكدًا على أن السياسة النقدية الحالية المائلة للتشديد أدت إلى الحد من الانهاك الاقتصادي وأدت قراءات سوق العمل الضعيفة إلى رفع احتمالات خفض أسعار الفائدة في سبتمبر.

ويستمر معدل الفائدة ضمن نطاق 5.25% – 5.50%؛ المعدل الذي يتبناه الفيدرالي منذ يوليو 2023، وهو الأعلى في حوالي 22 سنة، وصوتت اللجنة الفيدرالية للسوق المفتوحة لصالح الإبطاء من وتيرة مبيعات الأصول التي تستهدف إدخال المزيد من التيسير الكمي على السياسة النقدية ولكن تدريجيًا.

وعن مبررات تثبيت معدلات الفائدة، استشهدت اللجنة بأن قرارها نتيجة “توقف التقدم على صعيد المزيد من خفض التضخم وعدم سيره بخطى ثابتة نحو الهدف الرسمي المحدد بـ2.00%”.

الين الياباني

كشف محضر الاجتماع الأخير لمجلس السياسة النقدية لبنك اليابان، الخميس، أن صناع السياسة النقدية يرون أن ارتفاع معدل التضخم في اليابان إلى المستوى المستهدف وهو 2 % بات قريبًا، وأن الأوضاع مناسبة لزيادة أسعار الفائدة الرئيسية، كما يرى أعضاء المجلس بحسب محضر الاجتماع الذي عقد يومي 18 و19 مارس الماضي أن اقتصاد اليابان يتعافى بوتيرة معتدلة، ومن المتوقع استمرار هذه الوتيرة، رغم عدم اليقين المحيط بالنشاط الاقتصادي والأسعار في اليابان.

واتجه الين صوب تسجيل أفضل أداء أسبوعي في أكثر من عام، الجمعة، بدعم ما قالت التقارير الإخبارية إنه تدخل حكومي لإبعاد العملة اليابانية عن أدنى مستوياتها في 34 عاما وهو التحرك الذي زاد الضغط على الدولار الأمريكي في حين ارتفع الين ليسجل مكاسب أسبوعية بنحو 3.5 بالمائة، وهي الأعلى منذ ديسمبر 2022 ويترقب المتعاملون أي تقلبات ضخمة أخرى قد يشهدها الين إثر شكوك بأن طوكيو تدخلت لدعم عملتها هذا الأسبوع بما يصل إلى 9.16 تريليون ين (59.8 مليار دولار)، كما تشير بيانات بنك اليابان.

وذكر محضر بنك اليابان أن السياسة النقدية الحالية ما زالت مناسبة للأوضاع الاقتصادية والأسعار، مع استمرار شراء سندات الخزانة اليابانية للمحافظة على سعر العائد عليها في حدود 0%، الجدير بالذكر أن المجلس قرّر في ذلك الاجتماع زيادة سعر الفائدة لأول مرة منذ عقدين وأصبح آخر بنك مركزي رئيسي في العالم ينهي أسعار الفائدة السلبية في ظل مؤشرات على تحسن معدل التضخم، إذ رفع البنك الفائدة من – 0.1 إلى + 0.1 %.

أسعار النفط

انخفض خام غرب تكساس الوسيط الأسبوع الماضي من 83.22 دولار للبرميل، يوم الاثنين، إلى 77.64 دولار للبرميل، يوم الجمعة، وبالمثل تراجع خام برنت من 87.45 دولار للبرميل، يوم الاثنين، إلى 82.52 دولار للبرميل، يوم الجمعة، وظلت أسعار الذهب الأسود تتأرجح وتتفاعل مع الضغوط الصعودية والهبوطية، وكان بين أبرز العوامل الرئيسية الكامنة وراء تلك التقلبات والانخفاض الراهن لأسعار النفط زوال قدر كبير من القلق بشأن التوترات بالشرق الأوسط، وسط مؤشرات إيجابية بشأن مفاوضات الرهائن ووقف إطلاق النار في قطاع غزة، ما أدى لانخفاض القلق السائد مؤخرًا بشأن إمدادات النفط.

وتأثرت أسعار النفط في تداولات الأسبوع الماضي إثر إعلان إدارة معلومات الطاقة أن مخزونات النفط الخام التجارية الأمريكية ارتفعت بمقدار 7.3 مليون برميل إلى 461 مليون برميل إجماليًا الأسبوع الماضي المنتهي في 26 أبريل، وهي أعلى مستويات المخزون منذ يونيو 2023 وانخفض معدل معالجة المصافي للنفط الخام إلى البنزين والمنتجات الأخرى إلى 87.5٪، بشكل ملحوظ، بأقل من 90.7% في الفترة نفسها من العام الماضي.

وكشف تقرير إنتاجية الحفر الصادر عن إدارة معلومات الطاقة الأمريكية في أبريل 2024 عن زيادة كبيرة في منصات الحفر النشطة مقارنة بأبريل 2023، كما ساهمت كل من البرازيل وغيانا، بأمريكا الجنوبية في زيادة العرض، وقد أضافت عودة إيران إلى السوق المزيد من جانب العرض، بالإضافة إلى التصريحات الأخيرة من ليبيا بشأن خطط زيادة إنتاجها من النفط إلى مليوني برميل يوميًا.

أداء الذهب في أسبوع

تراجعت أسعار الذهب عن مكاسبها السابقة يوم الجمعة بعد تقرير التوظيف الأمريكي لشهر أبريل، وكان المعدن النفيس قد ارتفع نحو أعلى مستوى يومي عند 2,310 دولارًا أمريكيًا، لكنه فشل في كسر أعلى مستوى سجله في 2 مايو عند 2,326 دولارًا أمريكيًا، وأغلق مؤشر الذهب XAU/USD حول مستوى 2,300 دولار تقريبًا، بانخفاض تراوح بين 0.02%، و0.03%، وسادت وول ستريت معنويات متفائلة ما يؤثر على جاذبية الذهب باعتباره ملاذًا آمنًا. وتجدر الإشارة إلى أن عوائد سندات الخزانة الأمريكية آخذة في الانخفاض، مع انخفاض السندات القياسية لأجل 10 سنوات بمقدار سبع نقاط أساس كما انخفضت عائدات السندات السنوية (سندات الدخل الثابت الحقيقية) الأمريكية، والتي ترتبط عكسيا مع أسعار الذهب، بمقدار ست نقاط ونصف من 2.219% إلى 2.146%.

أسواق الأسهم تتألق على جانبي الأطلنطي

افتتحت الأسهم الأوروبية على ارتفاع، يوم الجمعة، وسط احتفال المستثمرين بمجموعة من النتائج القوية لبنوك فرنسية، بما في ذلك سوسيتيه جنرال وكريدي أجريكول، وتلقّى قطاع التكنولوجيا الدعم بفضل النتائج القوية التي أعلنتها شركة أبل بالإضافة إلى إعادة شراء غير مسبوقة للأسهم .

وارتفع المؤشر ستوكس 600 الأوروبي 0.2 بالمائة، لكنه اتجه صوب انخفاض أسبوعي، إذ جعلته مكاسب مؤشر البنوك من أكبر الرابحين بين القطاعات.

وقفزت أسهم سوسيتيه جنرال 5.5 في المائة بعد انخفاض أقل من المتوقع في صافي دخل الربع الأول، في حين ارتفعت أسهم كريدي أجريكول 3.7 في المائة بعد قفزة بنحو 55 في المائة في صافي أرباح الربع الأول، متجاوزة التوقعات. وارتفع المؤشر الفرنسي 0.2 بالمائة.

وكان مؤشر شركات التكنولوجيا هو الرابح الأكبر، حيث ارتفع بنسبة 0.9 في المائة، مدعومًا بنتائج شركة أبل التي تجاوزت التوقعات، وانخفضت أسهم جلينكور بنسبة 1.8 بالمائة بعد تقارير إخبارية عن قيام شركة التعدين بدراسة الاستحواذ على أنجلو أمريكان.

تحتفل وول ستريت بشكل عام بقوة عمالقة التكنولوجيا وتتحمس بحذر بشأن احتمال انعكاس سياسات الفيدرالي على أداء الأسهم، ومع ذلك، فإن الشركات التي تجد صعوبة في التكيف مع تفضيلات المستهلكين المتغيرة والمناخ الاقتصادي غير المستقر المحتمل لا تزال تواجه صعوبات، وسيتم تحديد مسار الاقتصاد الأمريكي الأكبر وطول عمر الارتفاع الحالي في الأسهم خلال الأسابيع المقبلة.

العملات المشفرة تجتاز اختبار بيانات التوظيف

بعد أن تراجعت إلى ما دون 57000 دولار، قفزت إلى 63,215 دولار بعد صدور بيانات الوظائف غير الزراعية الأمريكية، مستفيدة من ارتفاع شهية المخاطرة، وانخفاض مؤشر الدولار الأمريكي، وفي ضوء ذلك، وتستفيد البيتكوين وغيرها من أصول المخاطرة من انخفاض الدولار.

وتحسبًا لتداعيات تقرير الوظائف الأمريكي الذي كشف بالفعل أن معدل البطالة ظل أقل من 4٪ للشهر السابع والعشرين على التوالي، وتجدر الإشارة إلى أنه منذ اجتماع الفيدرالي، الأربعاء، توقفت عمليات بيع البيتكوين مؤقتًا وهي عمليات بيع كبرى نفذها ما يعرف بالحيتان وأفزعت أسواق العملات المشفرة لبعض الوقت، وسمح توقفها بانتعاش أسعار البيتكوين، وفي الأثناء، خفت الحديث عن التنصيف وتداعياته على معدني العملة المشفرة الأشهر على مستوى العالم.

ماذا يهم المستثمرين في الأسبوع المقبل

يترقب المستثمرون والمتداولون خطاب محافظ البنك المركزي السويسري، توماس جوردان يوم الاثنين المقبل، وقرار الفائدة الأسترالي يوم الثلاثاء، وفي وقت لاحق من نفس اليوم، تصدر بيانات مبيعات التجزئة لمنطقة اليورو، وتصدر يوم الجمعة المقبل بيانات معنويات المستهلك، كما يتابع المستثمرون تصريحات العديد من مسؤولي الاحتياطي الفيدرالي طوال الأسبوع المقبل وأبرزهم توم باركن، وجون ويليامز، ونيل كشكاري، ونائب محافظ الاحتياطي الفيدرالي فيليب جيفرسون، وأخيرًا، تصريحات ماري دالي، ومايكل بار، وتصدر في يوم الجمعة الميزانية الشهرية الفيدرالية للولايات المتحدة.

لا تزال المعركة ضد التضخم مستمرة، وينتظر المستثمرون إحصائيات حول مدى توفر القروض وثقة المستهلك وستكشف هذه الأرقام، ومنها بيانات مطالبات إعانة البطالة عن المزيد حول ظروف سوق العمل، كيفية استجابة العملاء لزيادات الأسعار والعمل في بيئة معدلات الفائدة المرتفعة وتظل حالة سوق العمل من بين المحددات الأساسية لقرارات السياسة النقدية التي يتخذها الفيدرالي وستوفر الإحصاءات المستقبلية بشأن مطالبات البطالة رؤية جديدة لأنماط التوظيف والتأثير المحتمل على التضخم.

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات