انتهت تعاملات الأسبوع الماضي بتغلب أصول المخاطرة على أصول الملاذ الآمن، مما أدى إلى خسائر أسبوعية للدولار الأمريكي مقابل مكاسب للذهب والأسهم الأمريكية على مدار تلك الفترة مع ارتفاع أغلب أصول المخاطرة.

وكانت المنافسة قوية بين نتائج اجتماع الفيدرالي من جهة، وتقارير الأرباح والبيانات الاقتصادية من الجهة الأخرى، إذ ألقت نتائج اجتماع الفيدرالي الضوء على ميل داخل البنك المركزي إلى التمهل في خفض الفائدة في الفترة المقبلة حتى التأكد من استمرار هبوط التضخم.

وأدى ظهور ذلك الميل إلى تراجع كبير في توقعات خفض الفائدة، وهو ما من شأنه أن يسهم إلى حدٍ كبيرٍ في دعم الدولار الأمريكي وأصوله مع ارتفاع عائدات سندات الخزانة الأمريكية.

في المقابل، ظهرت النتائج المالية التي تقدمها تقرير أرباح شركة نفيديا العملاقة للشرائح الإلكترونية التي حققت إيرادات بأكثر من 260% في الربع الأخير من 2023 بدفعة من مبيعات منتجاتها ذات الصلة بالذكاء الاصطناعي.

وكانت النتيجة التي توصلت إليها الأسواق هي ارتفاع مؤشرات الأسهم العالمية بصفة عامة، في مقدمتها مؤشرات بورصة نيويورك التي أحرزت تقدما ملحوظا على أساس أسبوعي، إذ ارتفعت مؤشرات داو جونز الصناعي، وستاندردز آند بورس500، وناسداك للصناعات التكنولوجية الثقيلة بـ553 نقطة، و97 نقطة، و423 نقطة على الترتيب.

وحقق الذهب مكاسبا أسبوعية أيضا على حساب الدولار الأمريكي بحوالي 1.1 نقطة بعد أن أنهى تعاملات الجمعة الماضية عند مستوى 2035 دولار للأونصة مقابل إغلاق الأسبوع السابق الذي سجل 2013 دولار للأونصة.

وختم الدولار الأمريكي تعاملات أسبوع التداول المنتهي في 23 فبراير الجاري بهبوط محدود جاء نتيجة تحسن في أغلب تقارير أرباح الشركات المدرجة في مؤشرات بورصة نيويورك على مدار تلك الفترة، أبرزها عملاق التكنولوجيا نفيديا.

وتراجع مؤشر الدولار، الذي يقيس أداء العملة الأمريكية مقابل سلة العملات الرئيسية، إلى 103.95 نقطة مقابل الإغلاق الأسبوعي الماضي الذي سجل 104.15 نقطة.

وارتفع المؤشر على أساس أسبوعي إلى أعلى المستويات عند 104.29 نقطة مقابل أدنى المستويات في نفس الفترة الذي سجل 103.52 نقطة.

وساعدت نتائج الاجتماع الماضي لبنك الاحتياطي الفيدرالي الصادرة الأسبوع الماضي في الحد من خسائر الدولار الأمريكي بعد أن رجحت أن موقف اللجنة الفيدرالية للسوق المفتوحة يميل إلى عدم التعجل فيما يتعلق بخفض الفائدة.

ورجح مسؤولو البنك المركزي أن معدل الفائدة الفيدرالية ربما يكون وصل إلى “ذروته”، وفقا لنتائج الاجتماع الماضي للفيدرالي، مؤكدين أنه “لا داعي للعجلة في اتخاذ القرار بخفض الفائدة”.

وأشارت النتائج أيضا إلى أن حالة من “التفاؤل المشوب بالحذر” حيال التقدم الذي أحرزه البنك المركزي على صعيد مكافحة التضخم سادت مناقشات اللجنة التي أعرب أعضاؤها عن تفاؤلهم حيال التحركات التي اتخذها البنك المركزي على صعيد السياسة النقدية وأنها نجحت في خفض التضخم الذي وصل إلى أعلى المستويات في أكثر من 40 سنة في أوائل 2022.

وذكرت النتائج أنه “لن يكون هناك خفض للفائدة حتى يتوافر لدى اللجنة الفيدرالية للسوق المفتوحة ’ثقة أكبر‘ في أن التضخم يستمر في التراجع”، مشددة على أن أعضاء مجلس محافظي بنك الاحتياطي الفيدرالي يريدون أولًا رؤية المزيد من الأدلة على أن تراجع التضخم مستمر قبل أن يبدأوا في تيسير السياسة النقدية، وذلك رغم ما رجحوه من أن الدورة الحالية لرفع الفائدة انتهت بالفعل.

ولا يتوقع أعضاء اللحنة أنه سوف يكون من المناسب في خفض معدل الفائدة الفيدرالية حتى التأكد من استمرار التضخم في مساره الصحيح نحو 2.00%، وفقا للنتائج.

وأشاروا إلى أنهم “يقيمون بحذر البيانات التي يتوالى صدورها في الفترة المقبلة للتعرف على الاتجاه الذي يسلكه التضخم على المدى الطويل”، مؤكدين أن مخاطر الصعود ومخاطر الهبوط تتزايد بسبب القلق حيال إمكانية خفض معدل الفائدة بسرعة كبيرة.

وأعرب صناع السياسة النقدية في الفيدرالي عن “قلقهم حيال استمرار ارتفاع التضخم في إلحاق المزيد من الأضرار بالأسر، خاصة تلك التي لديها وسائل محدودة لامتصاص الأسعار المرتفع بينما أشارت بيانات التضخم إلى انخفاض كبير في الأسعار في النصف الثاني من العام الماضي”.

ورصدت نتائج اجتماع الفيدرالي جدلًا داخليًا بين أعضاء اللجنة الفيدرالية للسوق المفتوحة حول سرعة الخفض المنتظر للفائدة في الفترة المقبلة في ضوء حالة انعدام اليقين التي تسيطر على النظرة المستقبلية للاقتصاد.

وأشارت إلى أن مسألة ضبط كشوف الموازنة الخاصة ببنك الاحتياطي الفيدرالي سوف تناول قدر أكبر من اهتمام اللجنة لتتم مناقشتها بعمق أكثر لتحديد الوقت المناسب لوقف إعادة بيع هذه السندات في إطار تغيير اتجاه السياسة النقدية بعد فترة طويلة من إعادة البيع لمكافحة ارتفاع التضخم.

أرباح الشركات

كان لأرباح الشركات أثرًا كبيرًا في حركة سعر الأصول المتداولة في أسواق المال العالمية، خاصة تقرير أرباح نفيديا التي تجاوزت إيراداتها أكثر من 260% مقارنة في الربع الأخير من العام الماضي مقارنة بالأرباح المسجلة في نفس الفترة من العام الماضي.

وأصدر عدد من الشركات المدرجة في مؤشرات البورصات العالمية تقارير أرباح الربع الأخير من العام الماضي، والتي جاء أغلبها إيجابيا ليسيطر التفاؤل على الأسواق وترتفع أصول المخاطرة مقابل أصول الملاذ الآمن في نهاية الأسبوع الماضي.

وتجاوزت أرباح موديرنا للأدوية توقعات الأسواق لتتحول إلى أرباح بواقع 50 سنت للسهم مقابل الخسائر التي أشارت إليها توقعات LSEG، المعروفة بريفينيتيف سابقا، بحوالي 97 سنت للسهم. وارتفعت إيرادات الشركة إلى 2.81 مليار دولار في نفس الفترة مقابل التوقعات التي أشارت إلى 2.5 مليار دولار، وذلك رغم التراجع الكبير في مبيعات اللقاحات المضادة لكوفيد.

كما ارتفعت أرباح شركة مرسيدس للسيارات إلى مستويات أعلى بقليل من توقعات الأسواق لتسجل 4.33 مليار يورو قبل خصم عامل الفائدة والضرائب. كما ارتفعت إيرادات عملاق السيارات الأوروبي إلى19.66 مليار يورو.

وكان تقرير الأرباح الأهم والأكثر تأثيرًا في الأسواق هو تقرير الأداء المالي لشركة نفيديا الذي ألقى الضوء على نمو مالي هائل للشركة وتحسن حاد في الأرباح والإيرادات التي حققتها في الربع الأخير من 2023.

وأعلنت شركة نفيديا تحقيق أرباح فاقت توقعات الأسواق بعد إغلاق جرس تعاملات الأربعاء الماضي في وول ستريت في الربع الأخير من 2023، متوقعة تحسنًا كبيرًا في مبيعاتها في ربع السنة الجاري.

وسجلت الشركة أرباحا بواقع 5.16 دولار للسهم مقابل التوقعات التي نشرتها “LSEG”، المعروفة بريفينيتيف سابقا، التي أشارت إلى 4.64 دولار للسهم.

وبلغت إيرادات الشركة في الربع الرابع من 2023 22.10 مليار دولار مقابل توقعات “LSEG”، المعروفة بريفينيتيف سابقا، التي أشارت إلى إيرادات لا تتجاوز 20.62 مليار دولار.

وحققت الشركة زيادة في الإيرادات بواقع 265% في ربع السنة الماضي مقارنة بالمستويات المسجلة في نفس الفترة من العام الماضي مدعومة في ذلك بالمبيعات القوية لقطاع الشرائح الإلكترونية الخاصة بمنتجات الذكاء الاصطناعي، خاصة شرائح “هوبر” الإلكترونية مثل شريحة “H100”.

البيانات الاقتصادية

كان للبيانات الاقتصادية نصيبا من الآثار التي تعرضت لها حركة السعر في الأسواق فتشكلت ملامح التعاملات الأسبوع الماضي، وهي البيانات التي كانت الدفعات الأهم منها تتعلق بالنشاط الاقتصادي سواء في الولايات المتحدة أو في منطقة اليورو.

وأظهرت مؤشرات أسعار المستهلك لمنطقة اليورو ثباتا في يناير الماضي على كل المستويات، إذ استقرت المؤشرات الشهرية والسنوية والتي تستثني أسعار الغذاء والطاقة والتي لا تستثنيها عند نفس المستويات المسجلة الشهر السابق.

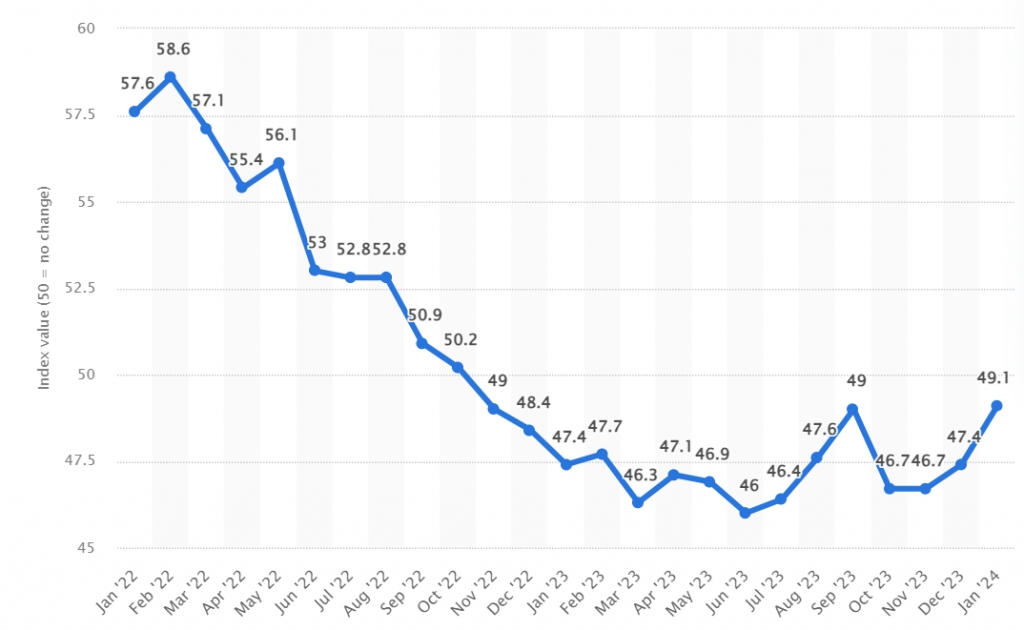

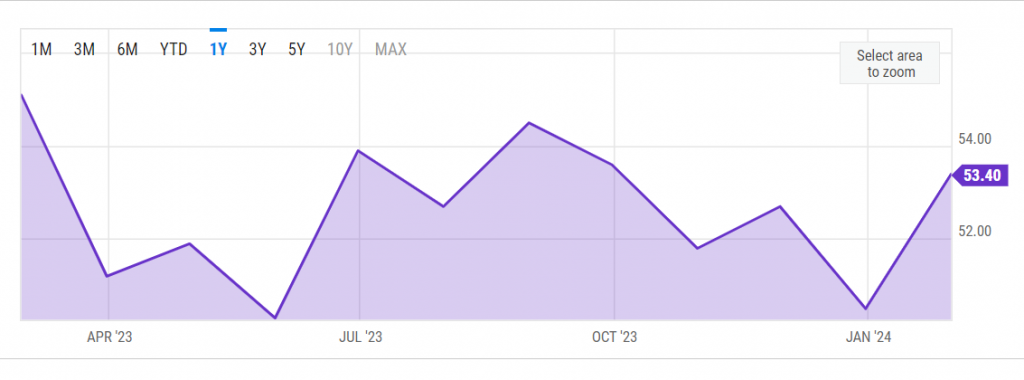

كما سجل مؤشر مديري المشتريات الخدمي لمنطقة اليورو ارتفاعا إلى 50 نقطة في فبراير الجاري مقابل القراءة السابقة التي 48.4 نقطة، وهو ما جاء أعلى من توقعات الأسواق التي أشارت إلى ارتفاع إلى 48.8 نقطة.

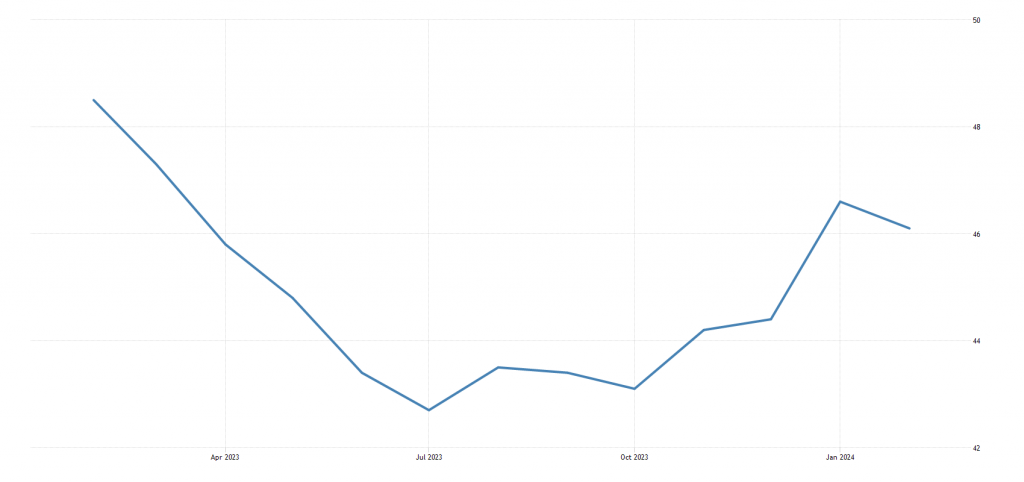

وسجل مؤشر مديري المشتريات التصنيعي لمنطقة اليورو هبوطا إلى 46.1 نقطة في فبراير الجاري مقابل القراءة السابقة التي سجلت 46.6 نقطة، وهو ما جاء أدنى من توقعات الأسواق التي أشارت إلى ارتفاع إلى 47.00 نقطة.

وألقت قراءة مؤشر مديري المشتريات المركب لمنطقة اليورو الضوء على ارتفاع إلى 48.9 نقطة في فبراير الجاري مقابل القراءة السابقة التي 47.9 نقطة، وهو ما جاء أعلى من توقعات الأسواق التي أشارت إلى ارتفاع إلى 48.5 نقطة.

وهذه القراءات أولية قابلة للمراجعة في وقت لاحق مع ظهور القراءات النهائية لفبراير الجاري التي من المقرر أن تصدر في وقت لاحق. رغم ذلك، تتمتع هذه البينات الأولية بأهمية كبيرة وتأثير هام في الأسواق.

وسجل مؤشر مديري المشتريات الخدمي للولايات المتحدة هبوطًا إلى 51.3 نقطة في فبراير الجاري مقابل القراءة السابقة التي 52.5 نقطة، وهو ما جاء أدنى من توقعات الأسواق التي أشارت إلى ارتفاع إلى 52.00 نقطة.

وسجل مؤشر مديري المشتريات التصنيعي للولايات المتحدة ارتفاعًا إلى 51.5 نقطة في فبراير الجاري مقابل القراءة السابقة التي 50.7 نقطة، وهو ما جاء أعلى من توقعات الأسواق التي أشارت إلى ارتفاع إلى 50.5 نقطة.

وألقت قراءة مؤشر مديري المشتريات المركب للولايات المتحدة الضوء على هبوطٍ إلى 51.4 نقطة في فبراير الجاري مقابل القراءة السابقة التي 52.00 نقطة، وهي أيضا قراءات أولية قد تشهد تغيرا وقت إصدار القراءات النهائية.

الأسبوع المقبل

تحتل بيانات التضخم الأمريكية وتقارير أرباح هامة صدارة أجندة الأحداث الهامة التي من شأنها أن ترسم ملامح تعاملات الأسبوع المقبل، خاصة وأنها تقع على صلة وثيقة بالمسار المستقبلي للفائدة في بنك الاحتياطي الفيدرالي والنشاط الاقتصادي الذي من المقرر أن يتمكن المستثمرون من إلقاء نظرة فاحصة عليه من خلال تقارير أرباح الشركات الكبرى.

وتظهر قراءات مؤشر نفقات الاستهلاك الشخصي في الولايات المتحدة الأسبوع المقبل، وهي قراءات المؤشر الذي يعتبره الفيدرالي الأكثر مصداقية واعتمادية في تحديد حالة التضخم والأسعار في البلاد.

ويركز الفيدرالي، قبل المستثمرين، على تلك القراءات بحثا عن المزيد من الأدلة على أن أسعار المستهلك في الولايات المتحدة لا تزال مستمرة في الهبوط في الفترة الأخيرة. وحال توافر تلك الأدلة، من المتوقع أن يصب ذلك في مصلحة أصول المخاطرة، في مقدمتها الأسهم الأمريكية.

ويتوقع أيضا، حال إظهار مؤشرات الإنفاق الاستهلاكي المزيد من هبوط التضخم، أن يستفيد الذهب من ذلك على حساب الدولار الأمريكي الذي قد تربك حساباته توقعات قد تتصاعد بأن الفيدرالي قد يخفض الفائدة قريبا.

وتنتظر الأسواق أيضا عددا من تقارير الأرباح لشركات كبرى الأسبوع المقبل، أبرزها سايلزفورس، وبارامونت، ويونيتي سوفتوير، وأوتوزون، ورويال بانك أوف كندا، وهوليت باكارد، وبست باي، وريدنت.

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات