ختمت أسواق المال العالمية تعاملات الأسبوع المنتهي في 11 أكتوبر الجاري بتغلب أصول المخاطرة على أصول الملاذ الآمن بعد ظهور دفعات متتالية من بيانات التضخم الأمريكية ألقت الضوء على تراجع في نمو الأسعار من شأنه أن يرجح كفة خفض الفائدة بقدر كبير في الفترة المقبلة. كما تنتظر الأسواق الأسبوع المقبل تطورات على صعيد السياسة النقدية،إذ يصدر البنك المركزي الأوروبي قرار الفائدة.

وارتفعت الأسهم العالمية، في مقدمتها الأسهم الأمريكية والأوروبية، التي استفادت كثيرًا من تحسن شهية المخاطرة في الأسواق عقب ظهور بيانات التضخم التي ألقت المزيد من الضوء على المسار المستقبلي للسياسة النقدية لبنك الاحتياطي الفيدرالي.

وشهدت منطقة اليورو تطورات إيجابية أخرى على صعيد البيانات في ألمانيا، أكبر اقتصادات منطقة اليورو، علاوة على تطورات أخرى على صعيد السياسة النقدية للبنك المركزي الأوروبي علاوة على مستجدات على صعيد حزمة التحفيز الصينية التي أُعلنت تفاصيلها الأسبوع الماضي.

كما تمكن الذهب من الصعود على أكتاف الدولار الأمريكي الذي استمر في معاناة على مدار الأسبوع الماضي بعد أن ظهرت توقعات في الأسواق بأن العملة تقترب من الخروج من باقة الأصول ذات العائد المرتفع.

البيانات الاقتصادية

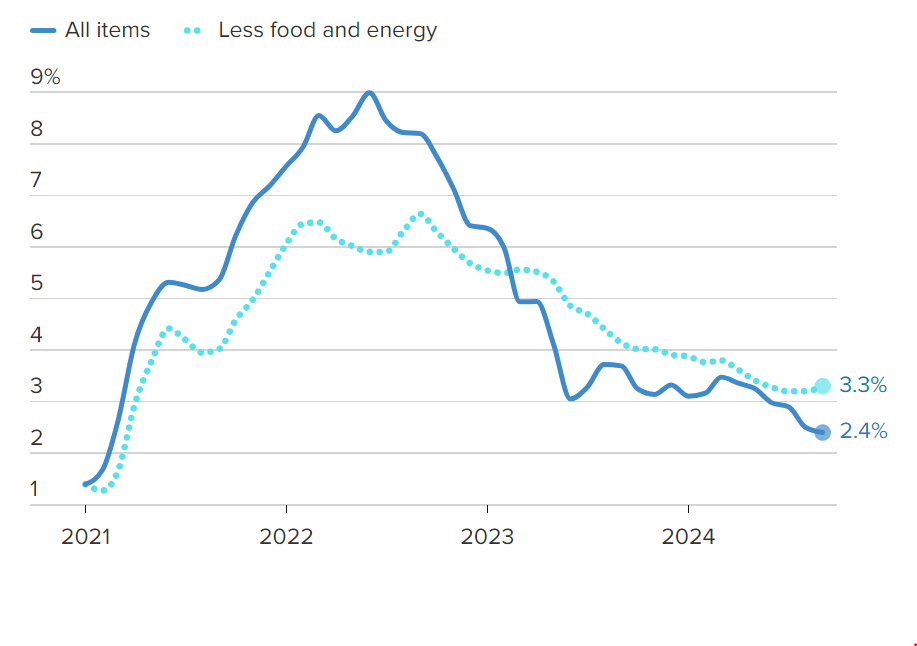

سجلت قراءة مؤشر أسعار المستهلك الأمريكي ارتفاعًا بـ0.2% على أساس شهري في سبتمبر الماضي مقابل قراءة الشهر السابق التي سجلت نفس الرقم، وهو ما جاء أعلى بقليل من توقعات الأسواق التي أشارت إلى 0.1%، وفقا لما نشره مكتب إحصاء العمالة الأمريكية الخميس الماضي.

كما ارتفعت القراءة السنوية للمؤشر بـ2.4%في سبتمبر الماضي مقابل قراءة الشهر السابق التي سجلت 2.5%، وهو أيضًا ما تجاوز توقعات الأسواق التي أشارت إلى ارتفاع بـ2.3% فقط.

وسجلت القراءة السنوية التي تستثني مكونات الأسعار الأكثر تذبذبُا ارتفاعًا بـ3.3% في سبتمبر الماضي، مما يشير إلى قراءة أعلى من سابقتها المسجلة في أغسطس الماضي عند 3.2%. وكانت التوقعات قد أشارت إلى أن القراءة قد لا تشهد أي تغيير.

وألقت البيانات الصادرة الجمعة الضوء على إن التضخم في الولايات المتحدة قد يظهر المزيد من الانخفاض في الفترة المقبلة.

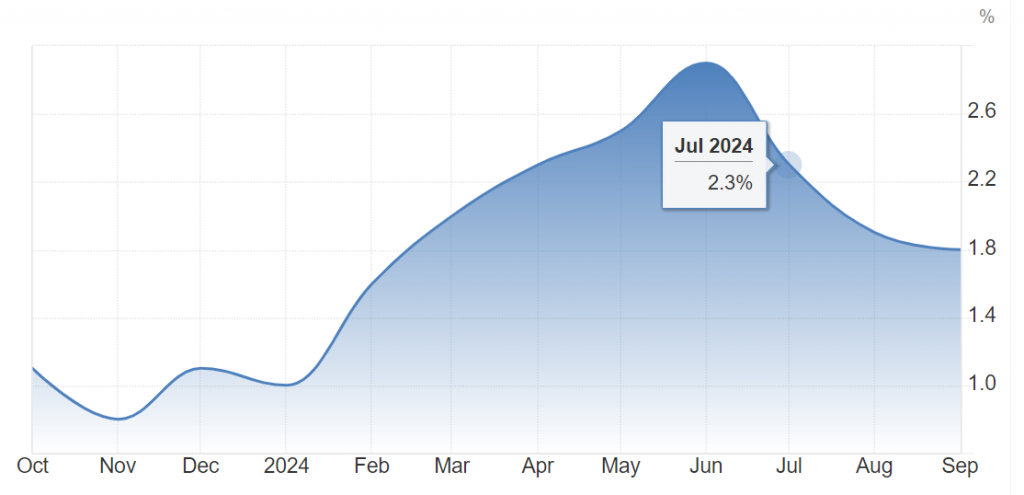

وألقت بيانات أسعار المنتجين في الولايات المتحدة الضوء على تراجع في الأسعار إلى 0.0% في سبتمبر الماضي مقابل القراءة المسجلة الشهر السابق عند 0.2%, وهو ما جاء أدنى من توقعات الأسواق التي أشارت إلى 0.1%.

في غضون ذلك، ارتفعت القراءة السنوية المؤشر بحوالي 1.8% مقابل القراءة المسجلة في نفس الشهر من العام الماضي عند 1.9%.

وباستثناء أسعار الغذاء الطاقة، سجلت القراءة الشهرية الأسعار المنتجين 0.2%مقابل القراءة السابقة المسجلة في أغسطس الماضي عند 0.3%, وهو ما توافق مع توقعات الأسواق.

وارتفعت القراءة السنوية، التي تستني المكونات الأكثر تذبذبا للأسعار، إلى 2.8% مقابل القراءة السابقة التي سجلت 2.6%، وهو ما فاق توقعات السوق التي أشارت إلى 2.7%.

الدولار الأمريكي والذهب

تراجع الدولار الأمريكي إلى حدٍ كبيرٍ على مدار تعاملات الأسبوع الماضي متأثرًا ببيانات التضخم الأمريكية التي ألقت الضوء في مجملها على تراجع في مستويات نمو الأسعار في الولايات المتحدة. ورغم أن أسعار المستهلك الأمريكي جاءت أعلى من توقعات الأسواق، إلا أنها جاءت في سبتمبر الماضي أدنى من قراءات الشهر السابق.

وارتفع مؤشر الدولار، الذي يقيس أداء العملة الأمريكية مقابل سلة العملات الأمريكية، إلى 102.92 نقطة مقابل الإغلاق الأسبوعي الماضي الذي سجل 102.52 نقطة. وبلغ المؤشر أدنى نقطة له على مدار الأسبوع الماضي عند 102.34 نقطة مقابل أعلى المستويات الذي سجل 103.11. وكان من الممكن أن يحقق المؤشر المزيد من الارتفاع، لكن صعوده جاء محدودًا بسبب بيانات التضخم الأمريكية.

في المقابل، استفاد الذهب من محدودية ارتفاع العملة الأمريكية، لكن هذا الصعود جاء محدودًا أيضًا بسبب الارتباك الذي أحدثته الدفعة الأولى من بيانات تضخم أسعار المستهلك في الولايات المتحدة التي سجلت قراءات أعلى من توقعات الأسواق رغم تسجيلها هبوطًا في سبتمبر الماضي مقابل قراءة الشهر السابق.

ورغم تجاوز توقعات الأسواق، جاءت قراءات أسعار المستهلك الأمريكي في سبتمبر الماضي أدنى من القراءات المسجلة الشهر السابق، مما أدى إلى تراجع توقعات خفض الفائدة بقدرٍ كبيرٍ – 0.5% – وهو الأمر الذي لا يرجح أنه يفضله ثيران الدولار الأمريكي وأصوله.

من جهة أخرى، جاءت هذه البيانات أعلى من توقعات الأسواق، وهو ما أحدث ارتباكًا في حركة سعر الدولار الأمريكي والمعدن النفيس ليتصور البعض أن هذيْن الأصليْن لم يشهدا أي تغيير في نهاية أسبوع التداول الماضي.

اليورو والأسهم الأوروبية

على النقيض من الأسهم الأوروبية، أنهى اليورو تعاملات الأسبوع الماضي في الاتجاه الهابط رغم الإيجابية التي كانت الأصول الأوروبية تتمتع بها على مدار تلك الفترة لأسباب تتعلق بالسياسة النقدية.

واستفادت أسواق الأسهم في أوروبا من التفاؤل حيال المزيد من تراجع التضخم في الولايات المتحدة على مستوى المستهلكين والمنتجين على حدٍ سواءٍ، وهو ما يبشر باقتراب الفيدرالي من تطبيع السياسة النقدية، أو ما يمكن تعريفه بالوصول بمعدات الفائدة إلى مستويات طبيعية.

كما ارتفعت المؤشرات الأوروبية بدفعة من البيانات التي ظهرت الأسبوع الماضي، والتي ألقت الضوء على تحسن في مستويات مبيعات التجزئة في ألمانيا، أكبر اقتصادات منطقة اليورو، لأربع أشهر على التوالي.

وارتفعت قراءة مؤشر الإنتاج الصناعي في ألمانيا، أكبر اقتصادات منطقة اليورو، إلى مستويات فاقت توقعات الأسواق في أغسطس الماضي بعد أن سجل المؤشر ارتفاعًا إلى 2.9% مقابل القراءة المسجلة الشهر السابق عند 2.4%.

وحقق قطاع تصنيع السيارات، أحد أهم مكونات الإنتاج الصناعي الأوروبي، نموًا بحوالي 19.3% في حين حقق قطاع السلع الرأسمالية في المنطقة نموًا بحوالي 6.9% على مستوى مخرجات القطاع، وفقًا للبيانات الصادرة عن مكتب الإحصاء الفيدرالي في ألمانيا.

كما اتسع الفارق بين عائدات سندات الخزانة الأمريكية المعيارية والسندات الحكومية الألمانية – المعيارية لدى الاتحاد النقدي الأوروبي – مما يصب في صالح العملة الأمريكية على حساب اليورو.

واتسع هذا الفارق بسبب توقعات أشارت إلى إمكانية أن يخفض البنك المركزي الأوروبي الفائدة مرتيْن في الاجتماعيْن المقبليْن للجنة السياسة النقدية.

الين والتدخل في سعر الصرف

كانت حكاية الين الياباني مختلفة في الأسبوع المنتهي في 11 أكتوبر الجاري، إذ سرت في الأسواق أنباء عن تدخل الحكومة في طوكيو في سعر الصرف من أجل دعم العملة. وارتفع الين لهذا السبب في أوقات متفرقة من الأسبوع الماضي.

لكن العملة خضعت في نهاية الأمر لضغط الدولار الأمريكي، إذ أنهى زوج الدولار/ ين تعاملات الأسبوع الماضي في الاتجاه الصاعد عند 149.00 مقابل الإغلاق المسجل نهاية الأسبوع السابق عند 148.65.

وأكد وزير المالية الياباني كاتسنوبو كاتو الأسبوع الماضي أن التحركات المفاجأة للعملة تؤثر سلبًا على الشركات والأسر اليابانية وأن الحكومة في طوكيو تتابع عن كثب تلك التقلبات. وفسرت الأسواق هذه التصريحات بأنها تلويح رسمي من قبل الحكومة في طوكيو بإمكانية التدخل لدعم العملة اليابانية.

وظهرت تقارير في إبريل ومايو الماضييْن أشارت إلى أن الحكومة اليابانية ربما تكون قد تدخلت في سعر الصرف بهدف دعم العملة المحلية التي بلغ هبوطها حد إلحاق الضرر بجميع القطاعات الاقتصادية في البلاد.

وفي أواخر إبريل الماضي، تعرض الين الياباني لضغط شديد منذ مستهل التعاملات في أسبوع التداول الجديد متأثرًا بإبقاء بنك اليابان على معدل الفائدة دون تغيير في اجتماع ذلك الشهر.

كما زاد من الضغوط التي تتعرض لها العملة خطاب البنك المركزي الذي تفادى إظهار ميل بما فيه الكفاية لرفع الفائدة إلى مستويات أعلى في المرحلة المقبلة ليستقر لفترة قد تطول عند .0.0%.

وأعلن بنك اليابان في ذلك الوقت أيضًا شراء سندات حكومية بقيمة 600 ترليون ين ياباني، وهو ما أدى إلى حالة من الاستياء لدى هؤلاء الذين كانوا يتوقعون تغييرًا في حجم مشتريات الأصول.

وغالباً ما تتدخل وزارة المالية اليابانية في سعر الصرف دون الإعلان رسميًا عن هذا الإجراء، لذا يُعد ظهور تكهنات بالتدخل على نطاق واسع في عناوين الأخبار من الدلالات على حدوث التدخل بالفعل. وتحقق ذلك بالفعل – تكرار بغزارة للتكهنات بالتدخل في سعر الصرف في اليابان في عناوين الأخبار – وهو ما يرجح أنه قد يكون حدث بالفعل.

العملات المشفرة

كان الأسبوع الماضي حافلًا بالأحداث السلبية للعملات المشفرة، مما أدى إلى إغلاق أسبوعي في الاتجاه الهابط للبيتكوين وأغلب العملات المشفرة. وفيما يلي استعراض لأهم التطورات السلبية التي سادت أسواق الأصول الرقمية في تلك الفترة.

وتضمنت تلك السلبيات ما أعلنته شركة باينانس من إلغاء إدراج أربعة من أزواج العملات المشفرة من على منصتها؛ وهي APE/ETH، و ATOM/BNB، و BAL/BTC، و BNB/DAI.كما أجرى مجلس الخدمات المالية في أستراليا تحقيقًا في ممارسات احتكار من قبل شركة “أببيت” على قطاع العملات المشفرة في كوريا الجنوبية.

الأسبوع المقبل

على مدار الأسبوع المقبل، هناك مجموعة من الأحداث الهامة التي من شأنها أن تؤثر في حركة سعر الأصول المتداولة في أسواق المال على مدار أيام التداول الخمسة المقبلة. ويأتي قرار الفائدة من البنك المركزي الأوروبي في مقدمة هذه الأحداث وسط توقعا بأن يخفض الفائدة في الاجتماع المقبل والاجتماع الذي يليه بواقع 25 نقطة أساس في كل منهما.

وعلى صعيد البيانات، تحتل مبيعات التجزئة الأمريكية صدارة المفكرة الاقتصادية الأسبوع المقبل. وتزداد أهمية هذه الدفعة من البيانات في أنها قد تؤكد للأسواق على إمكانية مشاهدة التضخم وهو يتعرض لمزيد من الهبوط في الفترة المقبلة، وذلك لأنها توفر صورة واضحة عن إنفاق المستهلك الذي يرتبط بقوة بمعدل الطلب الذي بدوره يرتبط بنمو الأسعار أو بالأحرى التضخم.

كما يصدر عمالقة القطاع المالي وعمالقة التكنولوجيا تقارير أرباح الربع الثالث من هذا العام، أبرزهم سيتي جروب، المجموعة المالية الكبرى، وجولدمان ساكس، ومورجان ستانلي. كما تصدر شركات من قطاعات أخرى تقارير أرباحها، أبرزها تايوان لأشباه الموصلات وجونسون آند جونسون.

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات