تتأرجح عوائد سندات الخزانة الأمريكية وسط استمرار ارتفاع التضخم، وتراجع البطالة، وتجاوز الناتج المحلي الإجمالي الحقيقي ذروته قبل انتشار الوباء.

وفي الوقت نفسه، انسحب الاحتياطي الفيدرالي من برنامج شراء الأصول (المعروف أيضًا باسم التيسير الكمي) وقد ينهي مشتريات الأصول الصافية في النصف الأول من عام 2022.

بعد إنهاء التيسير الكمي، سينظر بنك الاحتياطي الفيدرالي في رفع النطاق المستهدف لسعر الفائدة على الأموال الفيدرالية. وطوال هذا الوقت، تزيد جائحة كورونا الصورة تعقيدًا بمتغيرات جديدة.

ولكن ما الذي يعنيه كل هذا بالضبط بالنسبة لكيفية تحرك عوائد سندات الخزانة الأمريكية في عام 2022؟ ما هو المفتاح لفهم كيف يمكن أن يتغير شكل منحنى العائد في العام المقبل؟

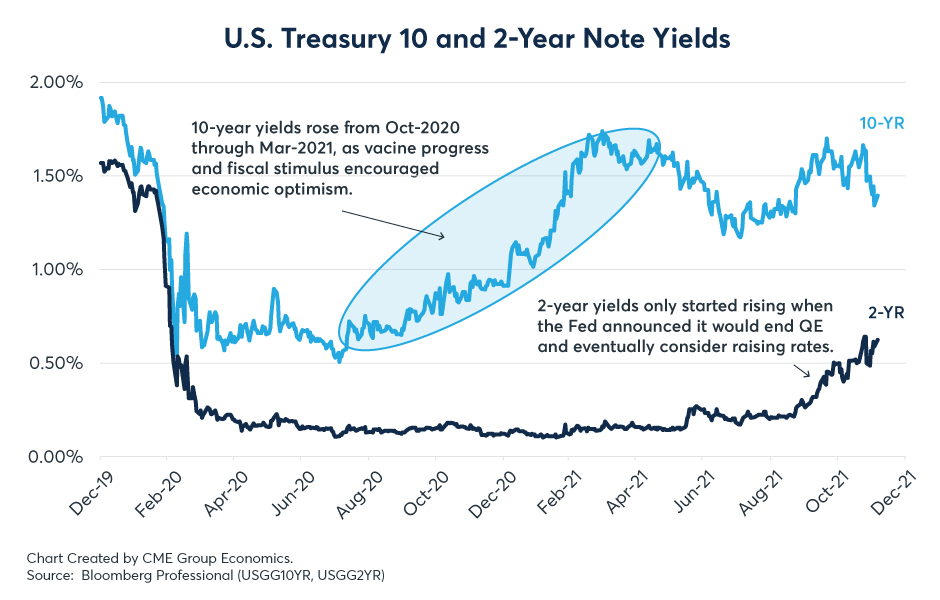

كان قد أنهى عائد سندات الخزانة الأمريكية لأجل 10 سنوات في عام 2021 أعلى من عتبة 1.5٪ في عام على خلفية انتشار وباء كورونا وسياسة الاحتياطي الفيدرالي.

كما أقفل سوق السندات الساعة 2:00 بعد الظهر بتوقيت شرق آسيا يوم الجمعة لعطلة ليلة رأس السنة الجديدة.

فيما لم يتغير العائد على سندات الخزانة القياسية لأجل 10 سنوات عند 1.512٪. وانخفض العائد على سندات الخزانة لأجل 30 عاما بنقطتين أساس إلى 1.905٪. تتحرك العائدات بشكل عكسي مع الأسعار ونقطة أساس واحدة تساوي 0.01٪.

وبحلول منتصف شهر يناير الجاري، قفزت عوائد سندات الخزانة الأمريكية القياسية إلى أعلى مستوياتها في عامين وتجاوزت عوائد السندات لأجل عامين 1٪ حيث يستعد المتداولون لأن يكون الاحتياطي الفيدرالي أكثر جرأة في معالجة التضخم المستمر.

في نفس السياق، قفزت العائدات منذ أن أظهرت نتائج من اجتماع ديسمبر لمجلس الاحتياطي الفيدرالي أنه قد يرفع أسعار الفائدة في وقت أقرب مما كان متوقعًا ويبدأ في خفض إجمالي حيازاته من الأصول لإبطاء التضخم ومعالجة سوق العمل “الضيق للغاية”.

وفيما يلي أبرز العوامل ستؤثر على مسار عائدات السندات في 2022:

أولًا: التضخم: هل مدفوع بالعرض أم الطلب؟

هل معدل تضخم المرتفع الذي زاد عن 6٪ ولوحظ في عام 2021 بسبب العرض أم الطلب؟ في الحقيقة إن الإجابة هي أنه بسبب الاثنين معًا. كل منتج أو خدمة يتم تغييرها لها بائع (عرض) ومشتري (طلب)، لذا فإن تحليل سبب تحرك الأسعار يتضمن دائمًا العرض والطلب. في حالة الوباء، تأثر العرض والطلب بطرق غير عادية وغير نمطية للغاية.

كان التغييران الرئيسيان على جانب الطلب هما 1) المدفوعات المباشرة للأفراد من قبل الحكومة الفيدرالية الأمريكية للتخفيف من الضربة الناجمة عن الإغلاق الجزئي لقطاع الخدمات، و 2) التحول في أنماط الاستهلاك بعيدًا عن الخدمات ونحو السلع.

فإن اضطرابات سلسلة التوريد بسبب كوفيد-19 والتحول النسبي إلى استهلاك السلع تحصل على معظم الائتمان لمعدل التضخم المرتفع الذي تطور في عام 2021.

كما أن هذا التحليل له آثار سياسية مهمة لأن الاستجابات النموذجية لسياسة الطلب، مثل رفع أسعار الفائدة، لا يمكن أن تعالج اضطرابات العرض، لا سيما تلك الناجمة عن متغيرات كوفيد-19 التي قد تعطل النقل الدولي والجوانب الأخرى لسلسلة التوريد.

ثانيًا: سيناريوهات منحنى العائد

كيف يمكن أن يستجيب منحنى عائد سندات الخزانة الأمريكية لمعدلات أعلى قصيرة الأجل؟ إنه غير واضح. لا يوجد ما لا يقل عن ثلاثة سيناريوهات معقولة قيد المناقشة: 1) التسطيح، 2) الانحدار، 3) التحول الموازي لأعلى. دعونا نفحص كل سيناريو من منظور عائدات سندات الخزانة الأمريكية لأجل سنتين و 10 سنوات.

أولاً، كما هو الحال دائمًا، السياق مهم. ففي أواخر عام 2021، كان تضخم أسعار المستهلكين فوق 6٪ مرتفعًا بشكل كبير فوق هدف الاحتياطي الفيدرالي البالغ 2٪. تعافى الناتج المحلي الإجمالي الحقيقي بالكامل من صدمة الوباء، وكانت أسواق العمل قوية مع انخفاض معدلات البطالة ، وفرص العمل القياسية، وارتفاع معدلات الاستقالة الطوعية من الوظائف.

واستجابًة لذلك، قرر بنك الاحتياطي الفيدرالي بدء عملية إنهاء برنامج شراء الأصول، وبدأ المشاركون في السوق في مناقشة متى سيبدأ الاحتياطي الفيدرالي في زيادة المصالح قصيرة الأجل بالإضافة إلى مدى ارتفاعها في النهاية.

ففي السيناريو الأول، يعني تسطح منحنى عائد سندات الخزانة أن عوائد السندات لأجل سنتين سترتفع مقارنة بالعائدات في 10 سنوات.

أما في السيناريو السيناريو الثاني، فإن انحدار منحنى عائد سندات الخزانة سيعني أن عوائد السندات العشر سنوات ستزداد مقارنة بالعائدات في العامين.

هذا وفي السيناريو الثالث، فيتضمن ارتفاع العائدات على كل من السنتين و 10 سنوات (أو تنخفض) ، هذا هو التحول الموازي في المنحنى بأكمله، كما هو موضح في الرسم البياني التالي:

قد يحدث السيناريو الأول إذا بدأ التضخم في عام 2022 في الانخفاض سريعًا نحو هدف الاحتياطي الفيدرالي البالغ 2٪ أو إذا تراجعت أسواق الأسهم وكان هناك هروب إلى الجودة إلى سندات الخزانة الأمريكية طويلة الأجل.

على النقيض من ذلك، قد يحدث السيناريو الثاني إذا ظل التضخم، وخاصة التضخم الأساسي (باستثناء الغذاء والطاقة)، مرتفعًا فوق 3٪ ولا يبدو أنه يتباطأ مرة أخرى إلى هدف بنك الاحتياطي الفيدرالي البالغ 2٪.

أما السيناريو الثالث، فهو يشير إلى أن الاحتياطي الفيدرالي سيرفع أسعار الفائدة قصيرة الأجل في خطوات منتظمة، وربما في كل اجتماع آخر للجنة الفيدرالية للسوق المفتوحة بينما يظل التضخم مرتفعًا.

وإذا ما نظرنا إلى أداء عائدات السندات الأمريكية اليوم الجمعة، سنجد أنها تهبط لليوم الثالث على التوالي، حيث انخفض العائد على سندات الخزانة القياسية لأجل 10 سنوات لليوم الثالث على التوالي إلى 1.79٪ يوم الجمعة، وهو أدنى مستوى في أسبوع وأقل بكثير من أعلى مستوى جديد للوباء عند 1.9٪ سجله في وقت مبكر من الأسبوع. حيث أصبح المستثمرون أكثر حذرا وسط تراجع الأسهم والتوترات السياسية بين الولايات المتحدة وروسيا بشأن أوكرانيا.

كما دفع دفع التراجع في إجراءات الدعم الاقتصادي للبنك المركزي الأمريكي، إلى جانب المخاوف بشأن ارتفاع التضخم، المستثمرين أيضًا إلى بيع سندات الخزانة لمدة عامين، مما يشير إلى توقعات أسعار الفائدة قصيرة الأجل.

وتجاوز عائد السنتين 1٪ للمرة الأولى منذ عامين في وقت سابق من الأسبوع. وتم تداوله عند 1.024٪ في بداية التعاملات يوم الجمعة.

ومن جهته، صرح مايك هاريس، مؤسس Cribstone Strategy Macro، لبرنامج “Squawk Box Europe” على قناة CNBC اليوم الجمعة بأن “سوق السندات لم يعد أعظم الاقتصاديين في العالم، بل أصبح يأخذ زمام قيادته من الاحتياطي الفيدرالي”.

هذا وأوضح هاريس أنه في حين أن الجدل حول ما إذا كان التضخم مؤقتًا ينعكس في التداول على سندات الخزانة، فإن “سوق السندات ليس لديها طريقة لتسعيرها بالكامل، حتى يصل الاحتياطي الفيدرالي إلى هناك.”

وأضاف: “لذلك لن أحاول كثيرًا في ترجمة تحركات السوق إلا إذا رأينا

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات

نور تريندز أخبار وتحليل فني وأدوات تعليمية وتوصيات